利用 NFT 和 SOL Perps

Sujiko Protocol 通过将永续期货市场引入 Solana 区块链,正在彻底改变 NFT 交易的世界。这种创新协议为交易基于 NFT 的永续合约提供了一个安全高效的平台,为交易者提供了参与充满活力的 NFT 生态系统的新机会。从 MadLads 和 SMB 等原生 Solana NFT 到 BAYC 和 Milady 等基于以太坊的 NFT,您可以做多或做空这些 NFT 中的任何一个,并在不持有 NFT 的情况下参与 NFT 市场。

在 Sujiko 和 GooseFX 上释放 NFT 和代币永续合约的力量。潜入永续交易、杠杆和 delta 中性策略的世界,在 Solana 的尖端平台上赚取可持续的收益。

介绍

另一个博客,另一个策略,嗯?欢迎来到另一个博客,我们将介绍一个涉及 Sujiko 上的 NFT Perps 和我们的 DEX 上的 SOL Perps 的过程,以创建一个 delta 中立计划,让您从中赚取收益。

如前所述,Delta 中性是一种策略,用户旨在通过平衡正负 delta 来消除其投资组合的方向性风险,即保持对冲,从而降低对市场或资产变动的敏感度。

如果您还没有,请务必在此处查看该博客

有了这个,让我们利用独特的 Sujiko 协议探索另一个套利机会。

了解 Sujiko 和 NFT Perps

Sujiko Protocol 通过将永续期货市场引入 Solana 区块链,正在彻底改变 NFT 交易的世界。这种创新协议为交易基于 NFT 的永续合约提供了一个安全高效的平台,为交易者提供了参与充满活力的 NFT 生态系统的新机会。从 MadLads 和 SMB 等原生 Solana NFT 到 BAYC 和 Milady 等基于以太坊的 NFT,您可以做多或做空这些 NFT 中的任何一个,并在不持有 NFT 的情况下参与 NFT 市场。

与代币永续合约一样,NFT 永续合约是基于标的证券(在本例中为 NFT)的期货衍生品合约,没有固定的到期日。

目前,对于DeGods perps等少数市场,Sujiko可以使用的最大杠杆是2倍,而对于其他市场,则为1倍。

Sujiko Protocol 根据填写的名义规模对以 USDC 结算的交易收取费用。市价单和吃单限价单的固定基本费用为1%,动态费用与预言机价格背离挂钩。挂单限价单通过类似的动态费用结构获得 0.1% 的固定回扣。产生的成本被分配到各个池子,包括保险、调整、资金费率、盈亏和研发。

您可以在此处查看他们的动态费用结构

Sujiko 协议包含多种措施和护栏,以帮助降低风险。让我们看一下它们中的每一个,并了解它们是如何工作的:

Sujiko 协议的核心是托管一个信息交换所,用于管理所有行动并确保降低风险。它跟踪部署阶段,维护永续期货市场,并监控 USDC 抵押品。这些内置护栏提供了一个安全可靠的交易环境。

每个永续合约市场都通过其 vAMM、限价订单簿以及用于费用、资金、盈亏和保险的专用池独立运作。这种隔离保障了市场表现,并有助于自我维持的生态系统。

您可以在此处阅读有关其双重流动性模型机制的更多信息

Sujiko实施基于标记和预言机价格差异的不对称资金,以保持稳定。它利用智能定价算法为 NFT 收藏生成链上价格数据,减轻了洗盘交易对底价的影响。

Sujiko 的盈亏结算通过每个市场的独立池进行处理,防止跨市场影响。Sujiko 还具有复杂的清算引擎,可及时处理违反保证金要求的头寸,避免坏账。当市场不稳定时,自动去杠杆机制会关闭高杠杆和盈亏用户的排名。

现在我们已经了解了 Sujiko 的工作原理以及 NFT perps 的基础知识,让我们深入探讨如何利用它与我们的 Perps Dex 来保持 Delta 中立。

该策略如何运作?

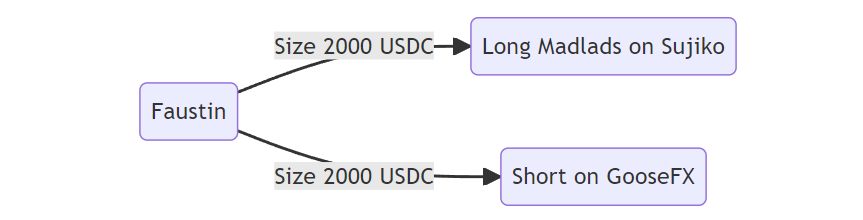

想象一下 Faustin Edora(绝对不是真人👀)。虽然 Faustin 看好 MadLads,但他不想购买 MadLads NFT,因为如果 SOL 价格下跌,该资产的价值就会下降。因此,作为一个有爱心的人,他正试图将风险降到最低,以防 MadLad 的价值因 SOL 价格下跌而下降。

那么,他会怎么做呢?

他去了 Sujiko 并在那里做多 MadLads-Perp,名义上规模为 2000 USDC。

由于 MadLads-Perp 允许在 Sujiko 上的最大杠杆是 1 倍,因此 Faustin 必须为这笔交易存入 2000 USDC。

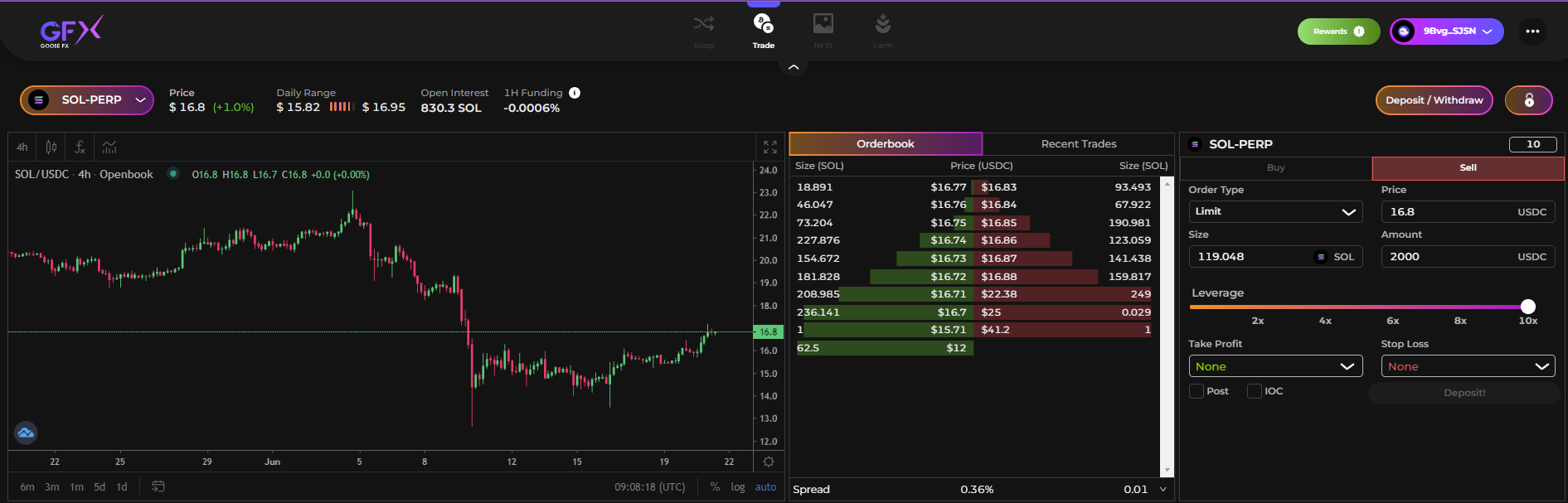

为了完全对冲他的多头敞口并将风险降至最低,他将不得不做空 SOL,即押注 SOL 价格下跌的可能性。为此,他去了 GooseFX 并做空了 SOL。

如果 SOL 的价格下跌,他的 SOL 空头获利,但 MadLads 多头亏损,如果 SOL 价格上涨,反之亦然。请注意,对于中性 delta 对冲,空头 SOL 的名义规模应等于其多头头寸的抽象规模,即 2000 USDC。

由于 GooseFX 允许 10 倍杠杆,因此对于 2000 USDC 头寸,您可以存入的最低抵押品仅为 200 USDC。它帮助福斯汀(和你)保护他的资本。

现在,Faustin 创建了一个 delta 中性对冲,这意味着他的两个头寸的名义规模是相同的,但现在问题来了;他将如何从中获得收益?

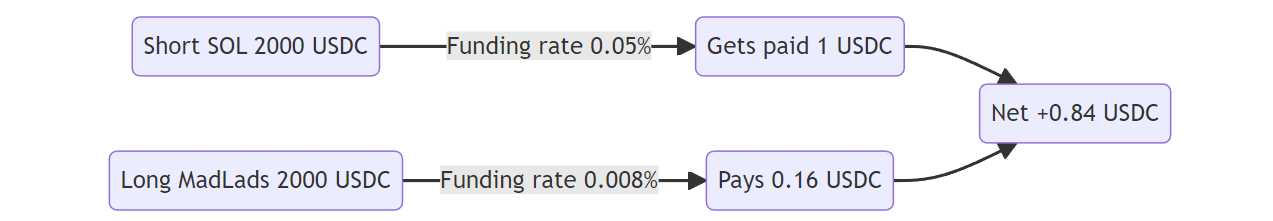

Faustin 通过资金利率从这个头寸上赚取收益。在撰写本文时GooseFX 上 SOL-Perp 的每小时资金率为 0.050%,即每小时多头支付空头,其头寸的 0.05%,因此在 Faustin 的情况下,它将是 0.05% * 2000 USDC = 每小时 1 USDC。因此,他每天将赚取 1 USDC*24 = 24 USDC。

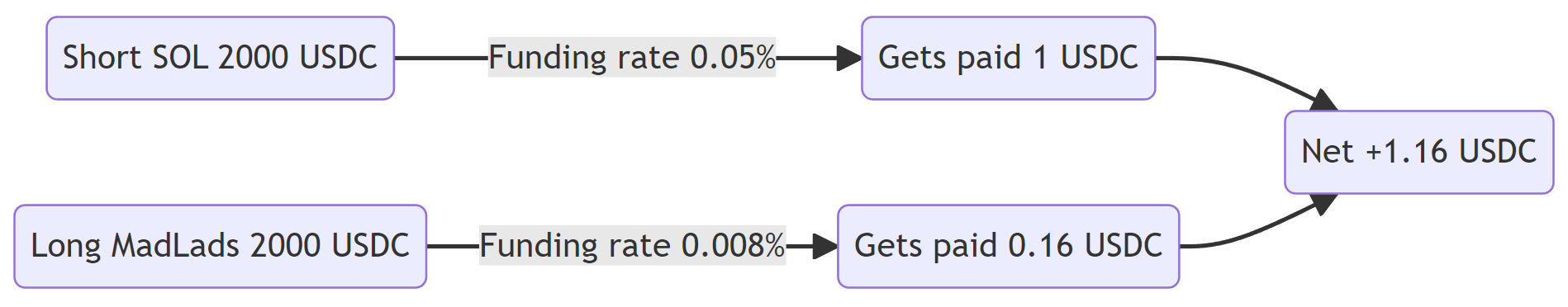

请注意Sujiko 上的 MadLads-Perps 也有资金费率。在撰写本文时,MadLads-Perp 的资金率为 0.00%。如果 MadLads-Perp 的每小时资金为正 0.008%,Faustin 的净利润将下降到每小时 (0.050-0.008)% * 2000 = 0.84 USDC。

但是,如果 MadLads-Perp 的负资金为 0.008%,Faustin 的净利润将增加到 (0.050+0.008)% * 2000 = 1.16 USDC。

因此,Faustin(和您)应该了解两个 Dexes 的资金费率,以仔细评估此策略的收益率。

如果从中赚取收益如此容易,那么为什么不是每个人都这样做呢?

好吧,资金利率会随着时间的推移而变化,因为它只不过是该资产的永续价格和现货价格之间的差额。如果 SOL-Perps 的资金为负,您将支付做空费用,从而减少您的利润和/甚至让您蒙受损失。

要了解有关资金费率及其计算方式的更多信息,请在此处查看我们的博客。

常见问题 (FAQ)

永续交易如何运作?

永续交易是一种衍生品交易,交易者可以在不拥有资产本身的情况下推测资产的价格走势。它涉及交易永续合约,即没有到期日的合约。交易者可以开立多头或空头头寸,预测价格是上涨还是下跌,并从价差中获利。永续交易允许交易者使用杠杆进行交易,并提供随时进入和退出头寸的灵活性。

期货和永续有什么区别?

期货合约有预定的到期日,而永续合约不会到期。永续合约旨在密切跟踪标的资产的价格,并具有使合约价格与现货价格保持一致的融资机制。与期货不同,永续合约不需要展期合约的麻烦,这使得它们在连续交易和对冲头寸中很受欢迎。

什么是杠杆?

杠杆是一种交易工具,允许交易者通过借入资金来增加交易头寸规模,从而扩大其市场敞口和潜在回报。它使交易者能够用更少的资金控制更大的头寸。然而,需要注意的是,杠杆也会放大潜在的损失,交易者应谨慎使用它并实施适当的风险管理策略。

做多或做空资产是什么意思?

做多资产意味着购买该资产,预期其价格会上涨,旨在从价格上涨中获利。做多的交易者希望从资产的价值随着时间的推移而增加中受益。另一方面,做空资产涉及在不拥有资产的情况下出售资产,预计其价格会下跌。交易者做空并旨在从资产价值下降中获利。卖空允许交易者通过高卖并以较低价格回购来在熊市中获利。

本文由SlerfTools翻译,转载请注明出处。

SlerfTools是专为Solana设计的工具箱,致力于简化区块链操作,提供无编程全可视化界面,使发币、管理流动性和无代码创建Dapp等复杂过程变得安全简单。