什么是最大可提取值 (MEV)?

随着过渡到权益证明机制,验证者现在承担了原先由矿工担任的角色,包括在区块中打包、排除和排序交易。

最大可提取价值(MEV)是除了标准 Gas 费和相关区块奖励之外,从区块生产中提取的最大价值。在合并之后,挖矿不再是以太坊协议的一部分,验证者负责以前由矿工担任的角色:交易包含、排除以及更改以太坊链上区块中的交易顺序。

MEV 最初代表“矿工可提取价值”,即在以太坊协议上提供工作量证明的矿工控制以太坊区块的包含、排除和排序。由于价值提取方法仍然适用于权益证明,正如以太坊现在的功能一样,缩写词被修改以适应区块证明的变化。

MEV 是如何工作的?

MEV 机会是通过交易技术实现的,这些交易技术本质上相当于在去中心化交易所 (DEX) 上以低价购买资产,然后在另一个 DEX 上出售资产以获取利润(称为套利),或在价格上涨后在同一交易所出售资产。 MEV 机会通常发生在市场大幅波动之后,导致某个交易所的代币价格相对于整体市场下跌,从而为快速交易者提供了利用这种价格差异并利用其获取纯利润的机会。

虽然从理论上讲,只有验证者才能通过 MEV 机会赚取利润,但使用机器人运行算法的“搜索者”可以检测潜在有利可图的交易,并自动提交这些交易以包含在区块中。

由于验证者仍然需要验证交易,因此搜索者通常会向验证者支付高达 90% 或更高的汽油费。由于如此多的用户想要进行相同的套利交易,保证交易成功的唯一方法就是将 Gas Price 最高的交易提交给验证器。

在执行交易之前,它必须通过公共内存池,交易者面临着发生一些可能会对他们从 MEV 中获利的机会产生负面影响的事情的风险。

1. 区块生产者可以拒绝交易或捕获交易

如果区块生产者拒绝处理他们的交易,交易者可能会遇到问题,从而阻止交易者从这个机会中获利,或者他们可以自己抓住 MEV 机会。

如果区块生产者决定为自己捕获 MEV 机会,他们所要做的就是复制交易详细信息,拒绝处理交易者的交易,而是将自己的交易包含在区块中,捕获利润并阻止交易者获利。

2. 竞价战从另一个交易者或交易机器人开始

另一个潜在的问题是,观察内存池的交易者或交易机器人会复制您的交易,并向内存池提交具有更高 Gas 价格的类似交易。这会导致区块生产者首先执行他们的交易。这可能会导致竞价战,原始交易者会增加 Gas 费,试图在竞争对手之前确保 MEV 交易,并让区块生产者首先添加他们的交易。

MEV 交易者的技巧

由于交易者、搜索者和区块生产者之间产生的动态,多种技术已变得流行,用于优化成功、有利可图的 MEV 交易的可能性。

Gas高尔夫

擅长对交易进行编程以使用最少的 Gas 的搜索者比不熟悉该概念的交易者具有竞争优势。他们可以设定更高的 Gas 价格,并被区块生产者优先于内存池中的其他交易,同时保持总 Gas 费用不变并保留利润率。

一些较为知名的Gas高尔夫技术包括:

- 以长串零开头的地址不需要太多的燃气或空间来存储。(安全提示:这些地址可能更容易受到暴力破解攻击的影响。)

- 交易者可以在合约中留下少量的 ERC-20 代币余额,这比初始化新的存储槽使用更少的 Gas 进行更新。

Frontrunners - 抢跑者者

一些搜索者使用被称为“Frontrunners”的机器人,或者广义的领先者,其任务是监视内存池以找到潜在有利可图的交易。领跑者机器人复制原始搜索者的 MEV 交易代码,将其替换为自己的地址,然后在本地运行交易以确保其盈利。

如果这将导致一笔有利可图的交易,则领跑者机器人会提交具有更高 Gas 价格的修改交易,并“抢先”原始交易,劫持原始交易的 MEV。

闪电贷器人

Flashbot 允许搜索者将 MEV 交易提交给验证器,而不将其显示给公共内存池,从而防止广义领先者利用 MEV 交易。

在QuickNode Marketplace中免费将 Flashbots Protect 添加到您的构建中。

MEV 示例

交易者和搜索者一直在寻找新的 MEV 机会,这些机会不断发展,就像区块链一样。以下是定位和实现成功 MEV 交易的最流行方法的示例。

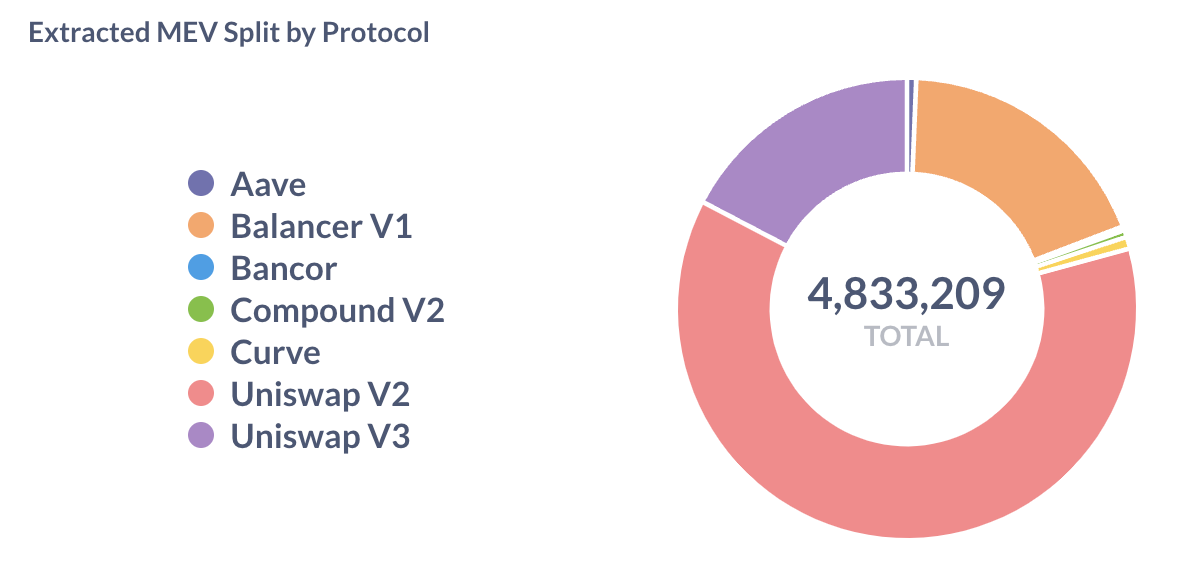

去中心化交易所套利

DEX 套利是交易者利用 MEV 机会的最常见和最简单的方法,毫无疑问,它是最具竞争力的,并且无需复杂的算法、机器人和其他工具,交易者也可以使用它。

当两个去中心化交易所以不同的价格提供代币时,快速交易的交易者可以在单次原子交易中在价格较低的 DEX 上购买代币或代币,然后在代币价格较高的交易所上出售。虽然这是一种无风险套利,但如上所述,竞争非常激烈。

三明治交易

搜索者关注 DEX 上的大额交易的内存池。大型交易,例如 Uniswap 上 5,000 或更多 UNI 与 DAI 的交易,可能会影响这些代币的价格。计算价格效应的搜索者可以在大额交易之前立即执行买入订单,以较低的价格购买 UNI,然后在大额交易之后执行卖出订单,从价格上涨中获利。

清算

Maker 和 Aave 等去中心化借贷协议要求用户以以太坊或其他受支持代币的形式存入抵押品,然后将其用于借给协议上的其他用户。

存入抵押代币后,用户可以借入代币和资产,最多可达抵押品的一定比例。用户抵押品的价值会波动,他们的借贷能力也会波动。如果借入资产的价值超过协议确定的一定百分比,则可以清算抵押品。

与传统金融中的追加保证金通知类似,一旦清算,借款人必须支付清算费用,该费用通常相当高昂。其中一部分费用交给清算人。搜索者竞相解析区块链数据,以确定哪些借款人可以被清算,第一个提交清算交易的人将收取费用。

MEV 的优点

如果搜索者没有发现并解决去中心化交易所经济系统的低效率问题并利用经济激励措施,那么 DeFi 协议和 dApp 就不可能像现在这样先进。

另一个好处是借贷协议,它依赖于 MEV 机会搜索者提供的快速清算。

MEV 的负面影响和风险

虽然精明的交易者可以利用 MEV 机会获利,但前提是他们了解去中心化金融的复杂性,但也需要考虑风险。

三明治攻击

与三明治交易类似,三明治攻击会在另一个用户的交易之前和之后下订单。从理论上讲,与三明治交易类似,攻击是由恶意交易者发起的,他们通过同时抢先交易和落后交易来人为抬高代币的价格。

他们的攻击会影响原始交易者收到的代币数量,攻击者可以通过人为抬高代币价格来获取利润。

网络拥塞

MEV 交易者的另一个缺点是他们参与的 Gas 价格拍卖,这会导致网络拥堵,并且对于不参与 MEV 竞争的常规交易者来说,Gas 费用更高。

就比特币而言,当区块奖励减半时,交易费用成为区块奖励中更重要的部分。当这种情况发生时,矿工以更高的交易费用重新开采过去的区块通常变得更加经济可行,从而导致区块链的不稳定。

尽管 MEV 越来越受欢迎,机会也越来越多,但以太坊区块链的完整性目前并未面临风险,而且未来可能仍然安全。

本文由SlerfTools翻译,转载请注明出处。

SlerfTools是专为Solana设计的工具箱,致力于简化区块链操作,提供无编程全可视化界面,使发币、管理流动性和无代码创建Dapp等复杂过程变得安全简单。